مفهوم میانگین متحرک یا مووینگ اوریج در تحلیل تکنیکال چیست؟

یکی از روشهای مرسوم برای مشاهده روند تغییرات قیمت استفاده از میانگین متحرک است. این ابزار بر اساس دوره زمانی تعریف شده، میانگینی از قیمتهای گذشته نماد را محاسبه کرده و منحنی آن را نمایش میدهد. میانگین متحرک انواع مختلفی دارد که دو نوع از آنها نسبتا به سایرین کاربرد بیشتری در تحلیل تکنیکال دارند:

۱. میانگین متحرک ساده (SMA)

۲. میانگین متحرک نمایی (EMA)

در این مقاله به بررسی هر یک میپردازیم.

میانگین متحرک ساده (Simple Moving Average)

در میانگین متحرک ساده، قیمتهای چند دوره قبل با هم جمع شده و به تعداد تقسیم میشود. لازم به ذکر است تعداد دورهای که در محاسبات مورد استفاده قرار میگیرد، توسط شما قابل تغییر است. هر چه از عدد یک فاصله داشته باشد روند کلی تغییرات را در سهم نشان میدهد.

مثلا تصور کنید قیمت یک سهم در پنج روز متوالی به ترتیب برابر ۱۰۱، ۱.۲، ۱۰۳، ۱۰۴ و ۱۰۵ باشد. اگر در تنظیمات این ابزار، تعداد دوره را برابر ۵ تنظیم کنید، میزان SMA برابر خواهد بود با:

۱۰۳ = ۵ / (۱۰۵ + ۱۰۴ + ۱۰۳ + ۱۰۲ + ۱۰۱)

روش رسم میانگین متحرک ساده در ایزی چارت:

مطابق تصویر زیر را عمل کنید:

با کلیک روی «میانگین متحرک» اندیکاتور به نمودار اضافه میشود.

برای تغییر تنظیمات اندیکاتور «میانگین متحرک» روی منحنی آن کلیک راست کرده و سپس «فرمت» را برگزینید.

با انجام این کار، صفحه زیر نمایان میگردد.

در صفحه «فرمت» دو بخش «ورودیها» و «نحوه نمایش» وجود دارد. همانطور که در تصویر مشاهده میفرمایید، ۳ قسمت در بخش «ورودیها» وجود دارد:

- Length: این عدد نشان میدهد که قیمت چه تعداد دوره قبل، در محاسبه SMA در نظر گرفته میشود.

- Source: نوع قیمتی که در محاسبات استفاده میشود را از این بخش میتوانید تغییر دهید.

- Offset: این بخش را با مثال توضیح میدهیم. فرض کنید عدد Offset برابر ۲ باشد. در چنین حالتی، قیمت ۲ دوره قبل از هر نقطه، در محاسبه SMA آن نقطه لحاظ نمیگردد.

در «نحوه نمایش» امکان تغییر رنگ، ضخامت منحنی، شکل منحنی و … وجود دارد.

میانگین متحرک نمایی (Exponential Moving Average)

در محاسبه میانگین متحرک نمایی قیمتهای مربوط به تاریخ اخیر تاثیر بالاتری در محاسبه میانگین دارند. این معیار زمانی مناسب است که بخواهیم نوسانات اخیر بازار و یا سهم را در بررسی سهم در اولویت قرار دهیم و این تغییرات را برابر با قیمت سهم در ادوار گذشته با دقت بیشتری مورد بررسی کنیم.

برای همان مثالی که در بخش قبل، SMA حساب کردیم، در این بخش EMA را محاسبه میکنید. با استفاده از فرمول محاسبه «میانگین متحرک نمایی»، وزن هر یک از قیمتها را محاسبه میکنیم.

| وزن قیمت ۱۰۵ | ۰.۳۸ |

| وزن قیمت ۱۰۴ | ۰.۲۶ |

| وزن قیمت ۱۰۳ | ۰.۱۷ |

| وزن قیمت ۱۰۲ | ۰.۱۱ |

| وزن قیمت ۱۰۱ | ۰.۰۸ |

بنابر جدول فوق، میان EMA برابر میشود با:

۱۰۳.۸ = ۰.۰۸ × ۱۰۱ + ۰.۱۱ × ۱۰۲ + ۰.۱۷ × ۱۰۳ + ۰.۲۶ × ۱۰۴ + ۰.۳۸ × ۱۰۵

همانطور که مشاهده میکنید، در روش EMA وزن قیمت دورههای نزدیکتر، بیشتر از دورههای دور است.

کاربرد SMA و EMA:

۱. جهت روند فعلی را مشخص میکند.

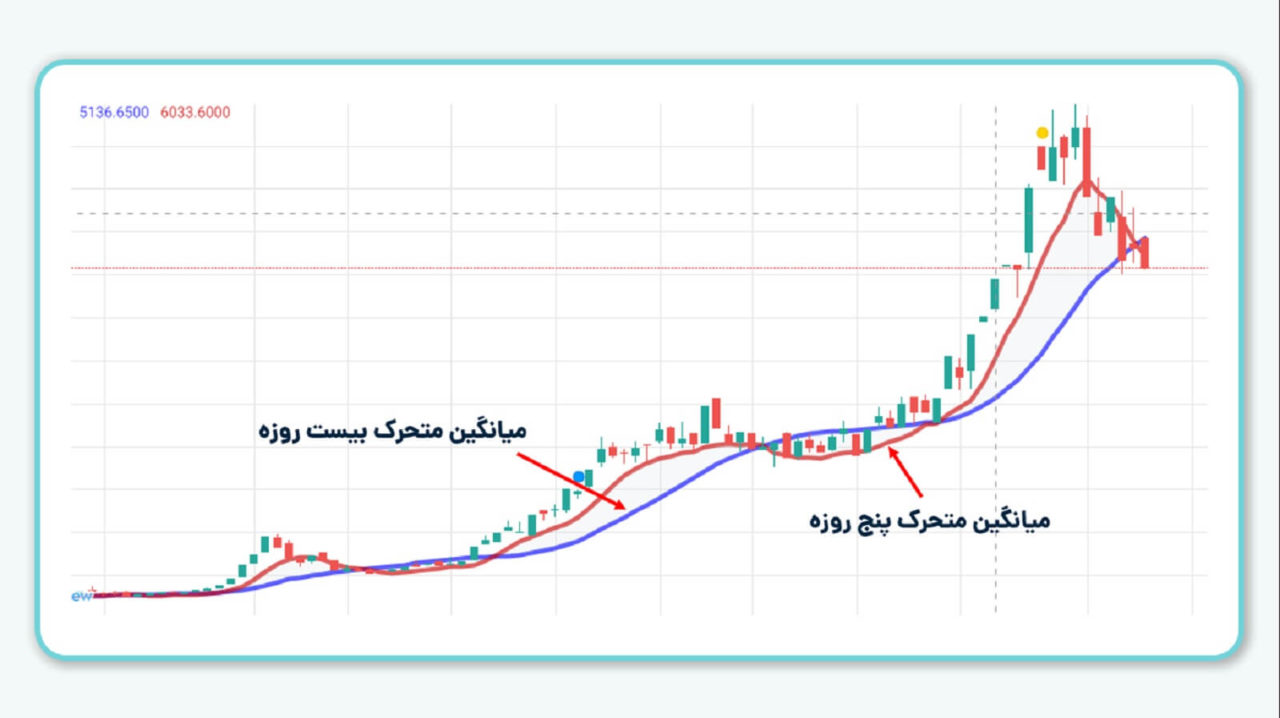

تشخیص روند به از روی نمودار قیمت گاها ممکن است دشوار باشد. با SMA و EMA میتوان روند قیمت یک نماد را به سرعت تشخیص داد. مثلا در بخش راست نمودار قیمت تصویر، در کوتاهمدت روند صعودی است در حالی که در بلندمدت روند نزولی دارد.

۲. میتوان از SMA و EMA به عنوان خطوط حمایت و مقاومت استفاده کرد.

گاهی اوقات قیمت در برخورد با میانگین متحرک واکنش نشان داده و روندش تغییر میکند. بنابراین میتوان از SMA و EMA به عنوان خطوط حمایت و مقاومت استفاده کرد. البته لازم به ذکر است که این مورد همواره برقرار نبوده و ممکن است قیمت هیچ واکنشی نسبت به SMA یا EMA نداشته باشد.

۳. میتوان آینده قیمت سهم با میانگین متحرک تحلیل کرد.

معمولا برای استفاده از میانگین متحرک به سه نمودار میانگین قیمتی نیاز داریم. منحنی ۱۵ روزه که نشاندهنده تغییرات سهم در کوتاه مدت است. منحنی ۴۵ روزه که نشاندهنده تغییرات میان مدت سهم بوده و منحنی ۹۰ روزه که تغییرات بلند مدت سهم را نمایش میدهد. پس از رسم هر یک از موارد ذکر شده هنگامی که منحنی کوتاهمدت منحنی میانمدت و بلندمدت را به سمت پایین قطع کند به معنای خروج از سهم و فروش آنهاست.

همچنین هنگامی که منحنی کوتاهمدت نمودار بلندمدت و یا میانمدت را به سمت بالا قطع کند، سیگنال خرید برای سهم در نظر گرفته میشود. دقت داشته باشید این معیار نشاندهنده این است که تغییرات کوتاهمدت در قیمت سهم به چه میزان از تغییرات میانمدت و یا بلندمدت آن انحراف دارد. این معیار با توجه به سهمی که مورد بررسی قرار دادهاید ممکن است با دیگر سهام متفاوت باشد. علاوه بر این، ممکن است دلایل دیگری برای برهمزدن فاصله کوتاهمدت و بلندمدت سهام جز تغییرات تکنیکال وجود داشته باشد. بهتر است از این معیار به عنوان تکمیل کننده سایر معیارهای تکنیکال استفاده کنید.

منبع:کارگزاری مفید

دیدگاهتان را بنویسید